Wesołego Kryzysu i Szczęśliwego Nowego Strachu - spojrzenie na 2024, cz. 1

-->

-->

Nowy rok - nowe możliwości, oczekiwania i wyzwania. Biorąc pod uwagę, iż rok 2019 był ostatnim, który można było uznać za ostatni raczej normalny rok, spodziewamy się, że gospodarczy, finansowy, polityczny i geopolityczny rollercoaster będzie kontynuowany oraz będzie miał wpływ na nasze życie i inwestycje. Tymczasem świat nie skończył się od tego czasu i nie wydaje się, aby miał się skończyć w najbliższej przyszłości. Czego więc spodziewać się po metalach szlachetnych w 2024 roku?

"Wesołego kryzysu i szczęśliwego nowego strachu". Slogan, który pojawił się jako graffiti w Atenach podczas protestów w Grecji w grudniu 2008 roku. Źródło: https://streetartutopia.com/2021/12/23/merry-crisis-and-happy-new-fear/

Poniżej przedstawiamy nasze prognozy dotyczące tego, jakie czynniki i w jaki sposób mogą wpłynąć na ceny metali szlachetnych w 2024 roku. Nie będziemy ograniczać się tylko do tego, ponieważ oprócz różnorodnych wskaźników makro, akcji i obligacji, to również kondycja sektora energetycznego wpływa na ogólne perspektywy. Ze względu na obszerność analizy i różnorodność czynników, które należy wziąć pod uwagę, zdecydowaliśmy się podzielić ją na kilka części. Skupimy się przede wszystkim na gospodarce i rynkach amerykańskich, jako iż gdy USA kichnie, Europa łapie katar. Nie będziemy jednak ograniczać się tylko do tego.

Chociaż stosujemy nasze analityczne umiejętności makro, tak na prawdę nie jesteśmy w stanie przewidzieć przyszłości. W związku z tym należy pamiętać, że poniższe treści nie stanowią porady finansowej, a jedynie opinię na temat perspektyw, która to opinia może, ale nie musi uwzględniać pewnych czynników ryzyka.

Oczekiwania dotyczące cięć stóp procentowych

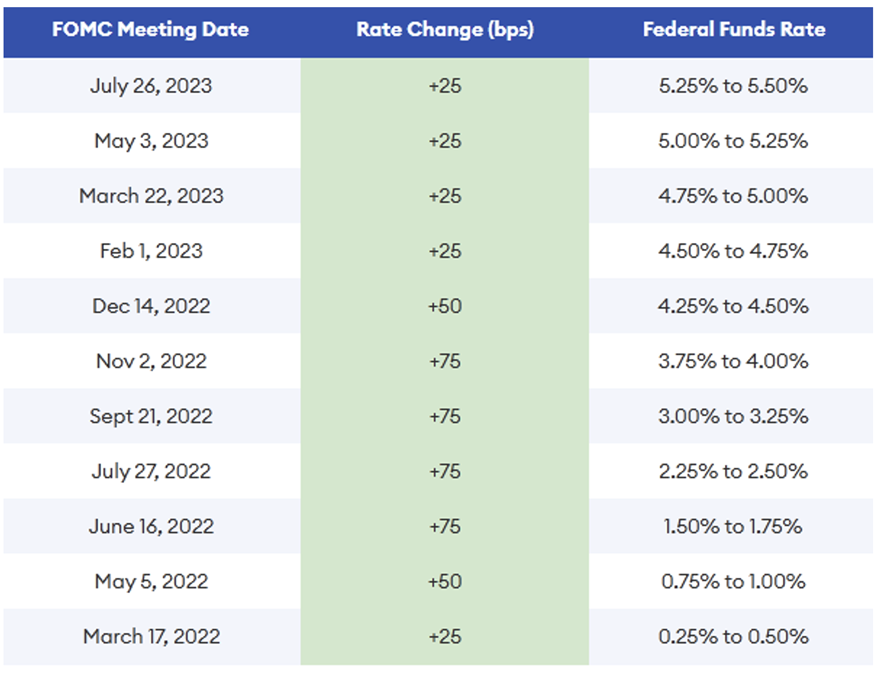

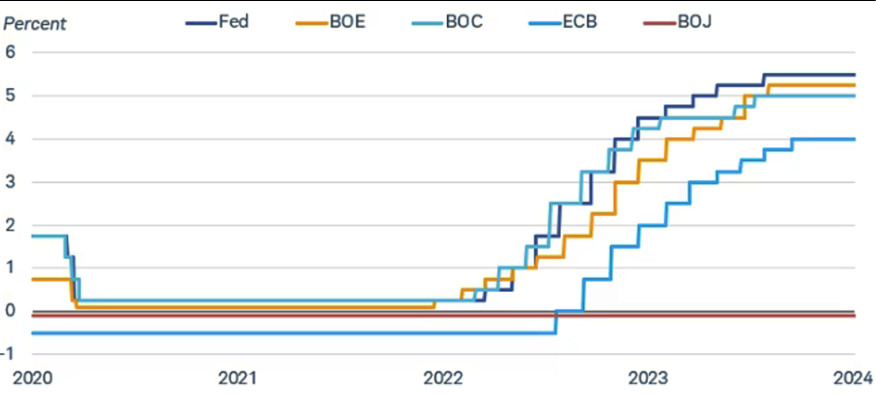

Podniesienie stóp procentowych zwiększa koszty kredytu, co skutecznie spowalnia kreację pieniądza, obieg i płynność, co w rezultacie powinno obniżyć inflację, ponieważ produkuje się mniej pieniędzy (można to zmierzyć za pomocą agregatów finansowych). Ma to wpływ zarówno na wierzyciela, jak i dłużnika, ponieważ jeden musi zapłacić więcej odsetek od pożyczki, a drugi musi zastanowić się, czy pożyczkobiorca będzie w stanie poradzić sobie z obciążeniem w mniej korzystnych, napiętych warunkach rynkowych. Dlatego też dla rynków finansowych obniżki stóp są oznaką normalizacji, optymizmu, poprawy płynności i zysków. A rynki łakną takiego optymizmu, gdyż między marcem 2022 r. a lipcem 2023 r. doświadczyliśmy najszybszego w historii USA tempa podwyżek stóp, podnosząc koszt kredytu z 0,25% do 5,50%. I dokładnie tak wygląda to w przypadku banków centralnych głównych krajów rozwiniętych – ich banki centralne podążyły krokami FED będąc obecnie tylko nieznacznie poniżej stóp procentowych FED, przez co warunki kredytowania pogorszyły się w rekordowym tempie. Od tego czasu jesteśmy na płaskowyżu i to właśnie możliwa długość tego zjawiska niepokoi rynki.

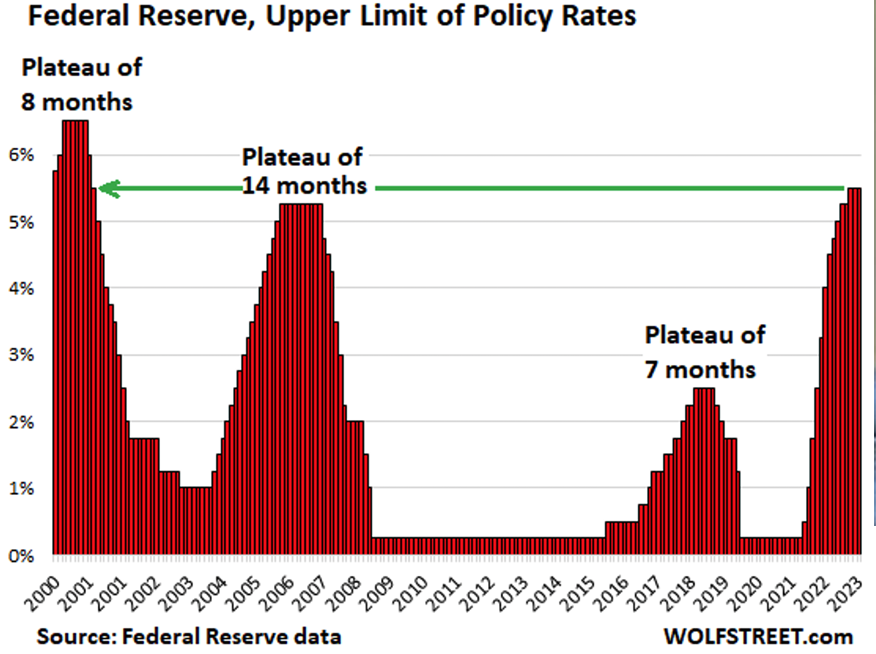

Jak długo niezmiennie utrzymują się stopy procentowe od ostatniej podwyżki? Z końcem stycznia 2024 r. zamykamy szósty miesiąc. Źródło: https://wolfstreet.com/2023/11/01/another-hawkish-hold-with-tightening-bias-fed-keeps-rates-at-5-50-top-of-range-rate-hike-still-on-the-table-qt-continues/

Na podstawie grudniowych protokołów, FOMC może nie być tak chętne do natychmiastowego lub gwałtownego obniżenia stóp procentowych. Jesteśmy "na lub blisko szczytu" w tym cyklu i zamierzamy ciąć "na długo przed" spadkiem inflacji do 2%. FOMC dał jednak jasno do zrozumienia, że nie odrzuca przy tym idei dalszych podwyżek w sytuacji pogorszenia się stanu ekonomii. Wszystko to w efekcie stopniowo obniżyło oczekiwania rynku na pierwszą możliwą obniżkę stóp w marcu 2023 r. z prawie 80% do 63%, a następnie ponownie do 74%. A rynek ma swoje oczekiwania, wystarczy wspomnieć o konsensusie dotyczącym możliwych cięć w maju, który wynosi około 100%.

Podwyżki stóp FED w latach 2022-2023. Źródło: https://www.forbes.com/advisor/investing/fed-funds-rate-history/

Wall Street wydaje się być zbyt chętna do cięć w porównaniu do stanowiska FOMC. Dla przykładu – rynkowy konsensus o szybkim i rychłym tempie obniżek jest bardzo mocno wspierany przez Goldman Sachs, który spodziewa się nawet pięciu cięć o 0,25% w ciągu 2024 roku i optuje przy „miękkim lądowaniu”. Wiele innych podmiotów prezentuje podobne podejście, oczekując pierwszych cięć stóp w marcu lub maju, prognozując łącznie 1,50% w dół w 2024 r. i kolejny 1% mniej na początku 2025 r., Czyli optymistyczny rynek oczekuje, że pierwsze cięcia nastąpią wcześniej niż później i częściej.

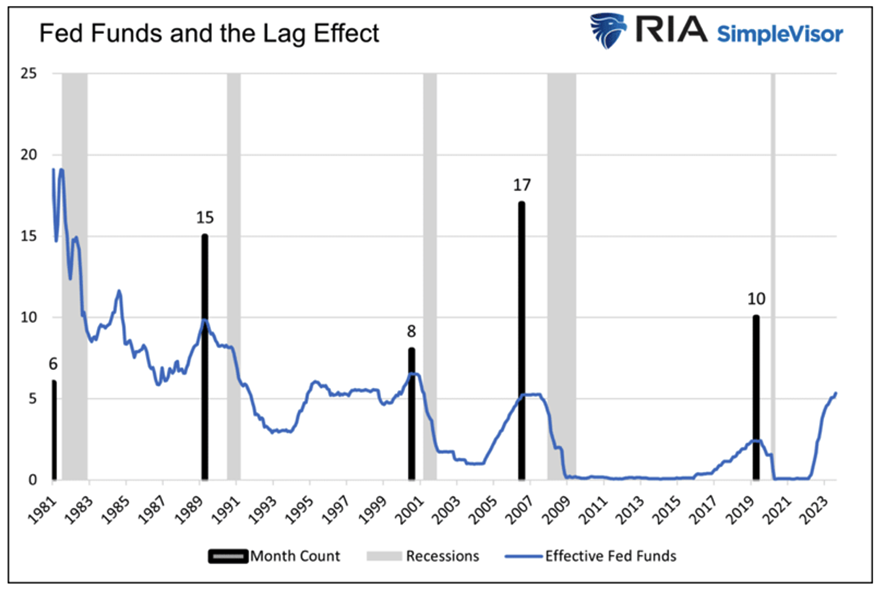

Z drugiej strony, niektóre podmioty prezentują również podejście kontrariańskie. Oczekują one nie więcej niż trzech cięć o 0,25% w 2024 r., które powinny rozpocząć się nie wcześniej niż bliżej drugiej połowy roku. Wolniejsze tempo jest czymś na co należy zwrócić uwagę - opierając się na przykładach historycznych, za każdym razem gdy obniżki stóp były gwałtowne lub częste, działo się to w odpowiedzi na głębokie i gwałtowne pogorszenie warunków gospodarczych albo krach giełdowy. Stąd ewentualne szybkie tempo obniżek należy uznać za odpowiedź na silną potrzebę zasilenia systemu w płynność. Biorąc zatem pod uwagę silne oczekiwania miękkiego lądowania wśród uczestników rynku, bardziej ostrożne - kontrariańskie - podejście wydaje się być tutaj bardziej spójne.

Fundusze FED i efekt opóźnienia. Recesja = szybkie tempo cięć. Źródło: https://realinvestmentadvice.com/the-lag-effect-unveiled/

Poza tym, decyzje FOMC są oparte na danych i ich analizie. Oznacza to, że główne ciało decyzyjne FED opiera się na wcześniejszych odczytach gospodarki, a nie prognozach. Dlatego też działania FOMC często wydają się być postrzegane, jako spóźnione lub nieadekwatne do głośno wyrażanych oczekiwań rynkowych. Ale działając w ten sposób, FED chroni się przed popełnieniem błędów, takich jak te, które miały miejsce za czasów Paula Volckera.

Zakładając, że "w biznesie bez zmian", skłaniamy się ku kontrariańskiemu podejściu, oczekując, że FOMC zacznie obniżać stopy procentowe w czerwcu/lipcu 2024 r. i dalej w drugiej połowie 2024 r. Spodziewalibyśmy się, zatem trzech cięć w 2024 r., każde, o 0,25%, ponieważ szybsze tempo wskazywałoby na pogarszającą się kondycję gospodarki. Nie można tego w pełni wykluczyć, ponieważ obserwujemy pewne problemy związane z płynnością i zyskownością.

Obligacje na autostradzie do piekła czy schodach do nieba?

Rentowność amerykańskich obligacji skarbowych ponownie wzrosła, a na 10-latkach odbiła się z 3,8% pod koniec grudnia 2023 r. i z powrotem do ponad 4,1% w styczniu. Głównymi czynnikami przyczyniającymi się do spadków były minuty FOMC zmniejszające szanse na cięcia. Wpływ na ruchy rentowności miały także dobre dane o niskim bezrobociu i liczbie dodanych miejsc pracy. Atak Hamasu na Izrael nie sprawił, że inwestorzy w panice rzucili się na amerykańskie obligacje, ale już jemeńscy Huti spowodowali wzrost zainteresowania amerykańskim długiem. Pozostaje to w sferze rozważań, jako czynnik inflacjogenny, bezpośrednio mogący spowodować wzrostu cen ropy naftowej, ale i pośrednio, ponieważ koszty alternatywnych tras, ubezpieczeń i frachtu mogą napędzać inflację. Rentowność utrzymuje się powyżej 4% w oczekiwaniu na dalsze dane z amerykańskiej gospodarki. Chodzi o wstępny PKB za IV kwartał i wydatki na konsumpcję osobistą.

Rentowność US10Y od dłuższego czasu rośnie, choć rok 2024 może dać inwestorom chwilę oddechu. Źródło: Tradingview

Istnieją dwa główne czynniki fundamentalne dotyczące amerykańskiego długu, jeden wspierający, a drugi niekorzystny.

Niekorzystne jest to, że dług publiczny USA osiągnął i przekroczył obecnie 34 bln USD. Z powyższego, 27 bilionów jest w posiadaniu społeczeństwa (osoby lub podmiotu, który nie jest agencją rządu federalnego USA) a do tego dodajemy 7,1 biliona wewnątrzrządowego udziału. Niedźwiedzie oczekiwania dotyczące długu krajowego na koniec roku mieszczą się w przedziale 37-38 bilionów USD.

Agencja ratingowa Fitch spodziewa się wzrostu deficytu budżetowego w 2024 r. na poziomie 9% PKB (2,09 bln). Jedną z przyczyn tego stanu rzeczy są rozdęte wydatki USA, których nie można powstrzymać ze względu na pozycję Stanów Zjednoczonych na świecie oraz fakt, że jest to rok wyborczy. Ponadto w 2024 r. spodziewany jest spadek dochodów podatkowych rządu USA, co nie jest tak oczywistym, ale bardzo niedźwiedzim sygnałem. Oczywiście w proponowanym budżecie na rok fiskalny 2024 znajdzie się limit deficytu, tym razem na poziomie 1,59 bln USD. W 2023 r. było to 1,7 bln USD. I oczywiście po osiągnięciu tego poziomu zostanie on ponownie podniesiony. Spójrzmy prawdzie w oczy - partia, która "zablokuje" kraj poprzez egzekucję limitu zadłużenia, stanie się przedmiotem masowych oskarżeń i zostanie obarczona odpowiedzialnością za cały wywołany chaos. Na dodatek zrobienie czegoś takiego w roku wyborów prezydenckich jest po prostu politycznym samobójstwem.

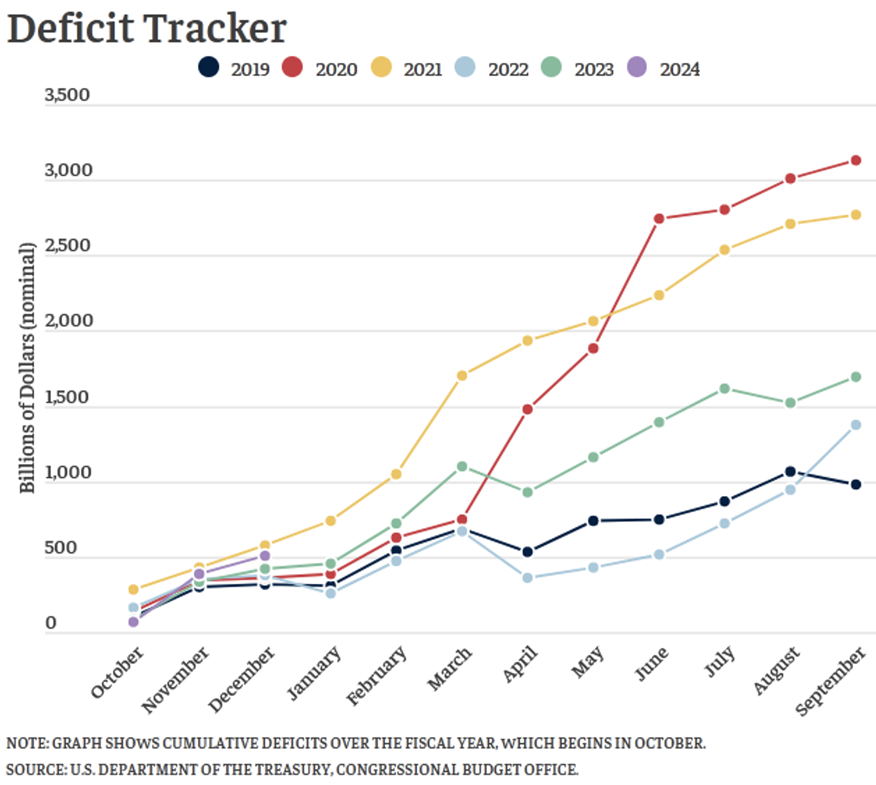

Monitorowanie deficytu w USA. Fioletowa linia wskazuje, że nie jest to najlepszy początek roku fiskalnego. Źródło: https://bipartisanpolicy.org/report/deficit-tracker/

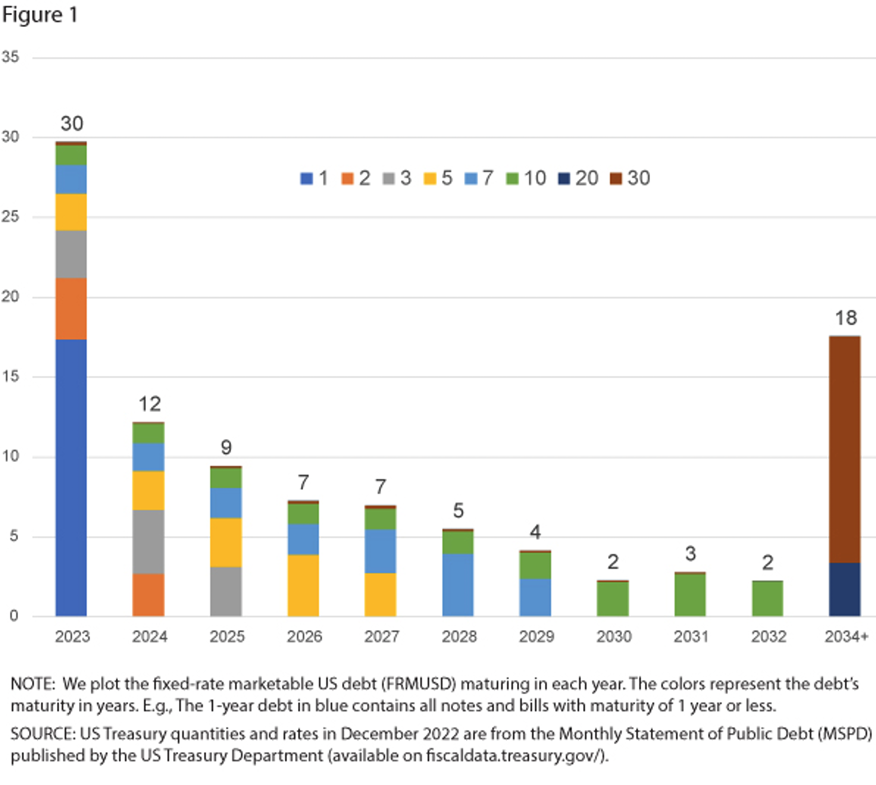

Problem polega na konieczności odkupienia długu wyemitowanego w ciągu ostatniej dekady w erze niemal zerowych stóp procentowych. Ponadto istnieje również dług wyemitowany w 2020 r., który został wypuszczony z faktycznie ujemną rentownością. Z drugiej strony mamy również rolowanie długu wyemitowanego na wyższy procent, jak 30-latki z sierpnia 1993 r. z 6,25%. Tak oto w 2024 r. Departament Skarbu USA będzie musiał odkupić dług o wartości 7,6 bln według Yahoo Finance. Biuletyn Skarbowy za grudzień 2023 r. pokazuje na 2023 r. 7,4 bln długu z terminem zapadalności do 1 roku i kolejne 7,2 bln do odkupienia w przeciągu 1-5 lat. A i dużo o strukturze samego długu opisuje St. Louis FED.

Powyższy wykres pochodzi z grudnia 2022 r. i pokazuje strukturę wykupu obligacji w najbliższych latach, aczkolwiek nie ma tu informacji o nowych. 2023 r. był rokiem najtrudniejszym względem zapadalności, 2024 jest mniejszy wolumenowo, ale rynki nadal patrzą z niepokojem. Źródło: https://research.stlouisfed.org/publications/economic-synopses/2023/06/02/assessing-the-costs-of-rolling-over-government-debt/

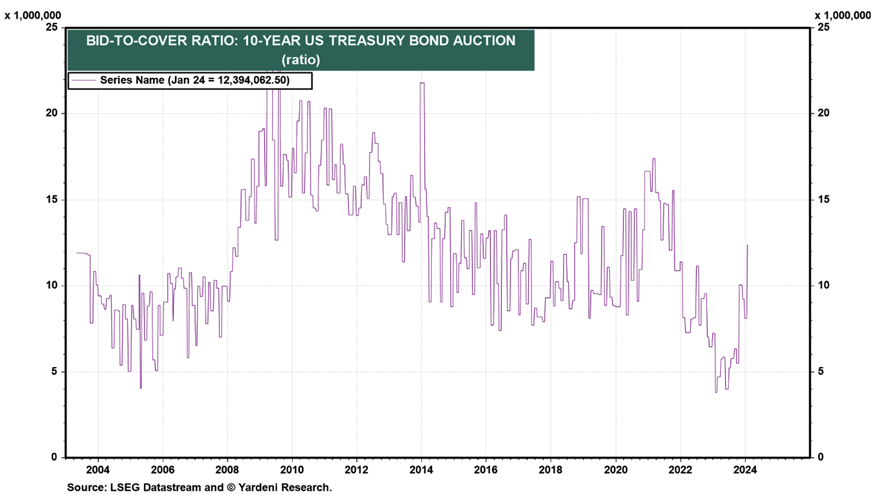

Biorąc pod uwagę obecne rentowności i kontynuację nowo ustanowionego kanału długoterminowego oznacza to, że Stany Zjednoczone będą teraz musiały zrolować ten niemal zerowo oprocentowany dług w przedziale 4-5%, w zależności od daty zapadalności. Stanie się to po szokującym braku zainteresowania aukcjami amerykańskich obligacji skarbowych, które miał miejsce w 2023 roku. A to trzeba postrzegać jako wsparcie dla Primary Dealers i ich pozycji do negocjowania lepszych stóp procentowych.

Przez większość 2023 r. stosunek popytu do podaży na amerykańskie 10-latki był na historycznie niskich poziomach. Jedynie w przypadku emisji mających miejsce przy Blisko Wschodnim drżeniu zainteresowanie wzrosło. Źródło: https://yardeni.com/charts/us-bond-technicals/

Z drugiej strony, czynnikiem wspierającym amerykański dług jest oczywiście jego pozycja na świecie. Czy jest możliwe, że amerykańskie obligacje stracą swoją pozycję głównego aktywa utrzymywanego przez banki centralne? Szczerze mówiąc, nie widzimy innej rozpoznawalnej, akceptowalnej alternatywy. Pardon - oczywiście, że jest złoto – dlatego też powyższe zdanie powinno brzmieć: "Szczerze mówiąc, nie widzimy żadnej innej rozpoznawalnej, akceptowalnej alternatywy, która byłaby tak powszechnie dostępna na rynkach". I chociaż spodziewamy się aprecjacji ceny złota, co powinno pomóc nam wyrównać kwestie kosztowe takie jak opłaty za przechowywanie i brak generowania odsetek, problem polega na tym, że łatwiej jest wygenerować pieniądze "z powietrza" niż wydobyć uncję. Załóżmy roczną produkcję i recykling zaokrąglone optymistycznie do 5 tys. ton i sprzedajmy je po 2100 USD za uncję. Otrzymamy 337,5 mld USD. To niezła kwota - porównywalna z PKB Kolumbii czy Hongkongu. Ale w porównaniu z potrzebami fiskalnymi USA, nakreślonymi w poprzednim akapicie, to po prostu za mało. Poza tym, aby wydobyć złoto, producent musi ponieść pewne koszty. W przypadku papierów skarbowych koszty w postaci odsetek są wielokrotnie niższe - chyba, że będziemy rolować dług kilkanaście razy.

Możliwe perspektywy dla rentowności 10-letnich obligacji USA. Źródło: https://s3.tradingview.com/n/NKttR50U_mid.png

I tu pojawiają się mieszane perspektywy, ponieważ galopująca emisja amerykańskiego długu może spowodować dalsze pogorszenie jego jakości przez agencje ratingowe - tak jak zrobiła to agencja Fitch w sierpniu 2023 r. i S&P ponad dekadę temu. Może to nie nastąpić dokładnie w 2024 r., ale należy powyższe mieć z tyłu głowy biorąc pod uwagę przyszłość. Jednak nawet mając na uwadze powyższe, należy zrozumieć prosty brak alternatywy dla dominacji USA w świecie obligacji. Które są duże, płynne, ogólnie godne zaufania i rozpoznawalne na całym świecie.

Mając to wszystko na uwadze, nasze oczekiwania rynkowe dotyczące rentowności amerykańskich 10-letnich obligacji przez większość 2024 r. wynoszą około 3,5%. Przy płaskowyżu stóp procentowych i oczekiwaniu na cięcia, narracja o miękkim lądowaniu jest ogólnie postrzegana, jako wspierająca niższe rentowności obligacji - chociaż należy pamiętać, że rentowności bliskie zeru, jakie obserwowano w ostatniej dekadzie, nie powrócą. Jest to bazowy scenariusz, w którym wykluczamy szare lub czarne łabędzie, które sprawiłyby, że instytucje i międzynarodowe firmy zaczęłyby spieszyć w kierunku amerykańskich obligacji. Jednak długoterminowy trend niskiej rentowności został przełamany, a zatem długoterminowy wzrost rentowności jest raczej pewny.

"Śmiało podążać tam, gdzie nikt wcześniej nie dotarł" – te słowa z oryginalnego Star Treka można w naszym przypadku łatwo zastosować do prognoz SP500 na 2024 rok. Przynajmniej przez część roku. W chwili pisania tych słów (26 stycznia 2024 r.) SP500 przekroczył dawne szczyty wszech czasów ustanowione w styczniu 2022 r. i ustanowił nowe tymczasowe.

SP500 na nowych szczytach. Źródło: Tradingview

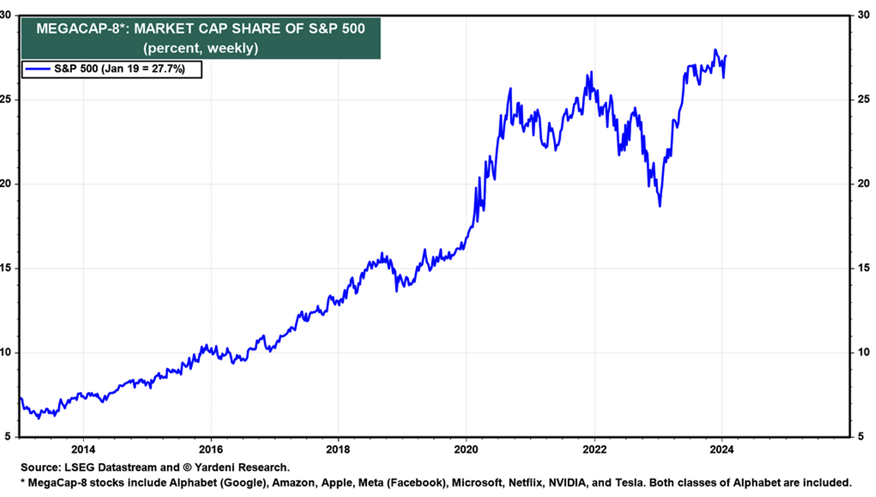

Słaby dolar, oczekiwania na obniżki stóp i stosunkowo dobre aktualizacje dotyczące amerykańskiej gospodarki napędzały wzrosty na SP500. Ogólnie rzecz biorąc, wagony w tym pociągu stają się coraz cięższe z powodu spowolnienia gospodarczego. Jednak SP500 (i do pewnego stopnia NASDAQ) są ciągnięte do przodu przez "Siedmiu Wspaniałych". "Siedmiu wspaniałych" to spółki technologiczne Apple, Alphabet/Google, Microsoft, Meta, Amazon, Nvidia i Tesla. To nieco inny skład niż słynne FAANG / FAAMNG, jednak zasada pozostaje ta sama - wysoka koncentracja może wspierać, ale może też okazać się niebezpieczna i wywołać spadki na dużą skalę. Tak jak miało to miejsce w pewnym momencie 2022 r., kiedy topowe spółki SP500 skorygowały się o ok. 40%, powodując spadek indeksu o 20%.

„Siedmiu wspaniałych” + Netflix w kapitalizacji rynkowej SP500. Źródło: https://yardeni.com/

SP500 w 2023 r. początkowo spadał z powodu silnego dolara. Ostateczne osłabienie amerykańskiej waluty, wraz z silną narracją AI, wsparło wzrosty indeksu. Jednak obecnie wzrosty są napędzane głównie przez wyżej wymienione korporacje, które dominują pod względem udziału i wielkości. O jakiej skali mówimy? W okresie od 22 grudnia 2023 r. do 22 stycznia 2024 r. same Nvidia i Microsoft odpowiadały za 57% wzrostów na SP500 - a to tylko część z siedmiu największych spółek technologicznych. To prowadzi do ciekawego wniosku - skoro zarządzający funduszem chciałby utrzymać roczne zwroty na poziomie zbliżonym do SP500 lub wyższym, "Siódemka” w różnych proporcjach musi stanowić zdecydowaną większość jego portfela, w efekcie wpływając na popyt na inne akcje.

Nvidia i Microsoft odpowiadały ostatnio za 57% wzrostów na SP500... Źródło: Bloomberg

Nie oznacza to, że SP500 zaraz nam tu upadnie, ale może być podatny na cofnięcia lub przerwy na złapanie oddechu. Jednak w roku wyborów, kiedy partia rządząca i prezydent chcą uniknąć kryzysu lub krachu na rynku, spodziewalibyśmy się, że w 1 kwartale osiągnie on nowe, bardzo ważne z psychologicznego punktu widzenia poziomy. Wydaje się to znajdować potwierdzenie na wykresach, gdyż w momencie pisania tych słów SP500 pobił wszelkie rekordy i przywitał się z 4900 punktami. Nie zdziwilibyśmy się zatem widząc wkrótce 5000 punktów. Średnioroczny konsensus uczestników rynku na 2024 r. kształtuje się na poziomie 4835-4850 pkt. Niektóre amerykańskie podmioty inwestycyjne widzą indeks jeszcze wyżej, na 5200 (Oppenheimer - 5200, BofA - 5000, Citigroup i DB - 5100), jednak pod uwagę brane są również minima (JPM, Morgan Stanley, Wells Fargo) nawet na poziomie 4200 punktów.

Co może wpłynąć na ogólny optymizm? W oczach Wall Street byłby to „ten wredny FED”, który ignoruje konsensus dotyczący wczesnych cięć i może przedłużyć płaskowyż stóp. Kolejnym elementem są wyniki finansowe i zyski. Ze względu na silną koncentrację wokół "Siedmiu Wspaniałych", obniżony popyt na ich towary i usługi ze względu na inflację, kryzys kosztów utrzymania i zadłużenie gospodarstw domowych, spodziewalibyśmy się niskich zysków, wycofywania zysków, okresowych wyników finansowych, które można ogólnie uznać za rozczarowujące itp. Zasadniczo wszystkie sygnały dotyczące odczytów, które rynek mógłby uznać za negatywne. Czy napięcia na Morzu Czerwonym spowodują obniżenie szacunków zysków za I kwartał ze względu na ryzyko i wyższe stawki na tankowcach?

A zatem może to być rok dwóch ważnych poziomów dla amerykańskiego rynku akcji - ważnych rekordów wszechczasów w I kwartale, a następnie korekt.

Czy powrót króla dolara jest możliwy w 2024 r.?

Oczekiwania, że FED zaprzestanie zacieśniania polityki i zacznie obniżać stopy procentowe, wraz ze słabszym dolarem amerykańskim, powinny również zapewnić pewną przewagę surowcom. Ale dlaczego dokładnie oczekiwać słabszego dolara?

Słaby dolar pojawia się, gdy Fed obniża stopy procentowe w ramach łagodzenia polityki pieniężnej. Biorąc pod uwagę, że jesteśmy blisko szczytu lub na szczycie i czekamy na cięcia stóp, wydaje się, że jesteśmy w blokach startowych. Ogólna idea "cięć" wydaje się być wyceniona, ale diabeł tkwi w szczegółach - jakie jest tempo, częstotliwość i jak zarządzający pieniędzmi zareagowaliby na taki lub inny scenariusz.

Dużo miejsca na cięcia, ale to, co najbardziej godne uwagi, to koordynacja podwyżek. Źródło: https://www.schwab.com/learn/story/where-us-dollar-may-be-headed-2024#:~:text=We%20expect%202024%20to%20be,currencies%20will%20prawdopodobely%20vary%20widely

Kluczowym czynnikiem do zaobserwowania jest ponowne tempo obniżek stóp procentowych, ale tym razem nie możemy ograniczać się do USD. W latach 2022-2023 główne banki centralne na całym świecie podążyły z podwyżkami stóp w ślad za FED. FED przewodzi stawce wśród krajów G10, jednak w jego cieniu i zaraz za nim kroczyły BoE i EBC. USD zaczął tracić na sile po ogłoszeniu, że „koniec (podwyżek) jest bliski". W 2024 r. banki centralne na całym świecie są gotowe do obniżenia stóp procentowych. W związku z tym dolar prawdopodobnie będzie nadal umiarkowanie spadał, ponieważ różnice w rentownościach między USA a innymi krajami zmniejszają się. Jednak wspomniane banki centralne ponownie podążą z cięciami za FED, a niektóre mogą nawet przyspieszyć ten proces. Oznacza to, że dolar powinien się osłabić, ale to samo powinno się stać z głównymi walutami krajów rozwiniętych (i większości rynków wschodzących). I tutaj należy wziąć pod uwagę czynniki ekonomiczne - cięcia powinny uczynić walutę tańszą, poprawić dostępność kredytów, wesprzeć gospodarkę. A która gospodarka jest relatywnie w lepszej kondycji pod względem CPI, PPI, produkcji, usług, bezrobocia, nowych miejsc pracy itp., to już szanowny czytelniku chyba zdajesz sobie sprawę. A nie wspomnieliśmy jeszcze o pogłębionej zależności Europy od importu surowców energetycznych i możliwych reperkusjach kryzysu Morza Czerwonego, które omówimy w dalszych częściach naszego spojrzenia na 2024.

I tutaj pojawia się ważna względność, po cięciach dolar może prawdopodobnie odzyskać część utraconego gruntu w stosunku do funta brytyjskiego i euro - ponieważ gospodarka USA pozostaje bardziej odporna niż te w UE czy Wielkiej Brytanii i jest tak postrzegana przez rynki. Zasadniczo przekłada się to na "szybszy wzrost niż inni" lub "mniej głęboką recesję w porównaniu". Jednak, gdyby UE i Wielka Brytania musiały z jakiegoś powodu utrzymać wyższe stopy procentowe, USA dokonały cięcia, a wskaźniki pokazałyby, że gospodarka USA jest w znacznie lepszej kondycji, to pomimo początkowego spadku na fx, to właśnie postrzeganie siły gospodarki mogłoby być pozytywne dla USD. Ale ponownie - jest to założenie teoretyczne, ponieważ jesteśmy pewni współpracy i koordynacji głównych banków centralnych w tej sprawie.

Do tej pory omawialiśmy waluty, teraz potraktujmy je jako jeden pakiet - jeden z elementów światowej gospodarki. Ten cały pakiet walut obniżających stopy procentowe (z różną prędkością) powinien zacząć tracić na wartości w stosunku do klasy aktywów, które nie mogą być drukowane - i muszą być wyceniane w takich osłabiających się walutach - surowcach. Oczywiście z silnym naciskiem na poziomy popytu.

Niższe stopy procentowe w USA powinny również zadziałać jako bodziec dla globalnej gospodarki, pomóc w zmniejszeniu wysokiego zadłużenia i sprawić, że inwestycje w krajach wschodzących będą wyglądać bardziej atrakcyjnie. Tak było w ciągu ostatnich sześciu miesięcy, kiedy FED zasygnalizował przejście od zacieśniania do neutralnego nastawienia. Jednak po raz kolejny - w przypadku teoretycznego krachu na Wall Street albo najbardziej social medialnie oczekiwanej recesji - skutkiem będzie napływ kapitału do USD.

DXY - główny, ale jeden z wielu indeksów mierzących siłę USD. Źródło: Tradingview

Bezrobocie, jako czynnik ekonomiczny

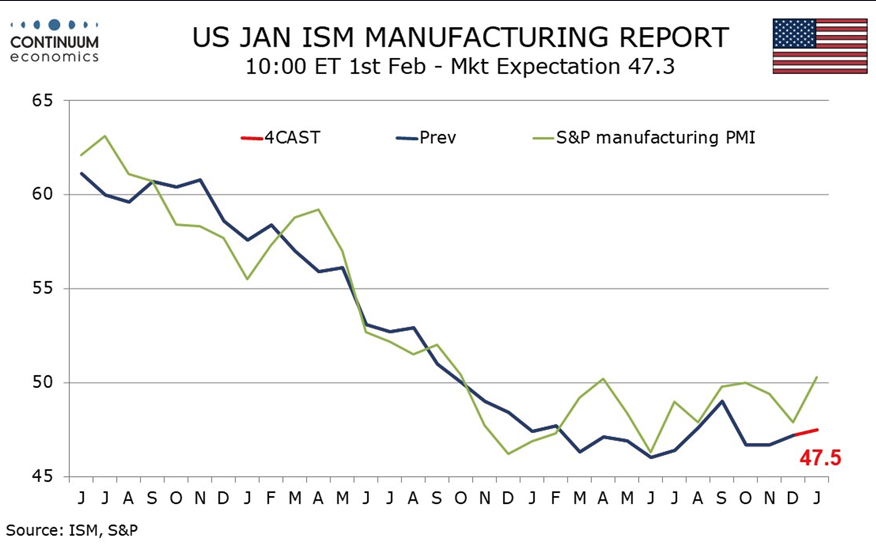

Wall Street z religijną gorliwością powtarza swoją mantrę o "miękkim lądowaniu, braku recesji, obniżaniu stóp procentowych". Chociaż osobiście podchodzimy do nich z dużą dozą umiarkowania. Konsensus dotyczący wzrostu gospodarczego w USA wynosi 1,3% w porównaniu z 2,3% w 2023 r. i 1,9% w 2022 r. Przed 2020 r. takie dane mogły być niepokojące, teraz są uważane przez rynki za optymistyczne. W 2025 r. wzrost ma wynieść 1,7%, co jest postrzegane, jako wsparcie dla narracji o "miękkim lądowaniu". Ale czy najgorsze jest już prawie za nami, czy też jest to tylko odłożone w czasie, to już inna historia. Dodatkowo, powyższe dane są wspierane przez wydatki rządowe, które są problematyczne i same w sobie zasługują na uwagę. Produkcja przemysłowa (ISM) znajduje się w trendzie spadkowym od 15 miesięcy z rzędu, choć oczekuje się pewnego, bardzo umiarkowanego wzrostu.

ISM W USA. Źródło: https://continuumeconomics.com/a/434030/preview-due-february-1-us-january-ism-manufacturing-remaining-marginally-negative

Ale czym jest to miękkie lądowanie, o którym cały czas czytamy? Jest to obniżenie inflacji do zakładanych lub bliskich zakładanych celów FED bez zbytniego wpływu na poziom zatrudnienia. Umożliwia to cięcia stóp procentowych w kontrolowany sposób. Jest to przeciwieństwo twardego lądowania, które ma miejsce, gdy polityka FED jest zbyt skuteczna w schładzaniu przegrzanej gospodarki, dusząc ją na śmierć. I właśnie wtedy potrzebny jest medyk z wielką strzykawką, dokonujący zastrzyku płynności w postaci programów masowego skupu aktywów, gwałtownego obniżenia stóp procentowych lub obu na raz.

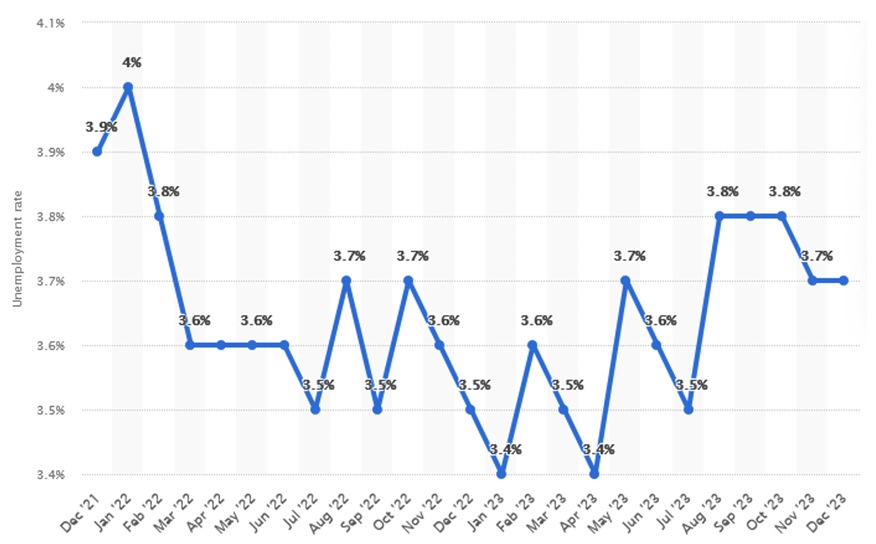

Jeśli chodzi o bezrobocie, wzrosło ono do 3,7% w grudniu 2023 r. z 3,4% w styczniu 2023 r., czyli nieco powyżej 30-letnich minimów. Oczekuje się jednak, że w 2024 r. bezrobocie osiągnie 4,2%, a w 2025 r. 4,3%. Obraz traci część swoich kolorów, jeśli sprawdzimy te dane bardziej dogłębnie. Jak na razie amerykański rynek pracy przekroczył oczekiwania, pokazując odporność rynku na ochłodzenie gospodarki. Według najnowszych styczniowych danych przybyło nieco ponad 200 tys. miejsc pracy. Jednak 1/3 z nich jest tworzona przez rząd (średnio 58 tys. miesięcznie w 2023 r.), a sektory te są postrzegane, jako miejsca pracy o niskich dochodach.

Stopa bezrobocia w USA. Źródło: Statista.

Dochodzi do tego jeszcze jeden element, który zaobserwowaliśmy w ciągu ostatniego pół roku. Początkowo raportowane są dobre wyniki (rynek wiwatuje), a później są one po cichu rewidowane (rynek nie reaguje). I tak, raportowane 150 tys. miejsc pracy dodanych w listopadzie zmieniło się teraz w 105 tys. miejsc pracy (a udział tworzonych przez rząd pozostaje jak wyżej). Biorąc pod uwagę, że rok 2024 jest rokiem wyborów prezydenckich, możemy spodziewać się jednak kolejnych pozytywnych wiadomości na temat silnego rynku pracy (a następnie ich rewizji). Choć w porównaniu do gospodarek w świecie, względem ilości miejsc pracy, podwyżek płac i poziomu bezrobocia, nawet nie-podkoloryzowane wyniki z USA prezentują się znacznie lepiej.

Temat wydatków konsumenckich, inflacji, ropy naftowej, łabędzi i wreszcie złota wraz z innymi metalami szlachetnymi zostanie omówiony w kolejnych częściach.

Ciąg dalszy nastąpi...